今回のテーマは「保険の見直し」です。

人生には保険を見直すとよい4つのタイミングがあります。

①家族構成が変化したときや子供の進学のとき

②転勤や単身赴任、転職などで環境が変化したとき

③貯蓄額を今以上に増やすために、家計の支出を見直したいとき

④保険の更新の際に保険料がアップし、家計を圧迫してしまう場合

本来は①、②があったときに一度見直しをしたほうがよいのですが、「保険料を今まで通り払い続けられる(=支払いがきついと思っていない)」うちは見直しをしようとする方はなかなかいません。

③はマイホームの購入を考えている方や老後の資金計画を考えはじめた方などに多く見られます。

そして④。保険会社から「数か月後に保険料が上がります」という通知に驚き、あわてて見直すというパターンなんですが、実はこれ40代後半から50代前半の方に多いんですよ。

今回ご紹介する49歳のパート主婦R子さんもまさにそのおひとりでした。

「先生、夫が入っている保険の掛け金が来月から月16000円も上がるんです。

年間でいったら192,000円のアップです!

私のパート収入は一ヶ月8万円前後ですから、2ヶ月分以上の稼ぎがこれでとんでいってしまいます。

我が家は夫の収入だけでは毎月の息子の塾代や部活にかかる費用が出せないので、私のパート収入で補っていて、もうギリギリなんです。

だからこんなに保険料があがったら、継続は難しいです。

それで今考えているのが、補償内容のレベルが下がってもいいから保険料を減額するか、または解約してほかの保険を探した方がよいのかです。

でも保険って万が一というときのためのものでしょう?

もしその万が一がおきたとき、保険の見直しをしたばかりに補償内容がしょぼくて生活を守ることができませんでした、なんてことになったら本末転倒だし……それで悩んでいるんです」

〈49歳パート主婦R子さんの家族構成〉

夫……53歳、会社員

子ども……大学生2年(20歳)の娘、高校2年生の息子(16歳)

R子さんの夫が加入している保険は定期付終身保険とがん保険の2つ。

保険料が上がるのは定期付終身保険の方です。

〈R子さんの夫が加入している定期付き終身保険の内容〉

●保障内容

終身保険部分 300万円

定期部分 3200万円

入院保障 日額10,000円

●毎月の保険料

現在22,000円→来月から38,000円にアップ

●保険料払い込み終了

65歳

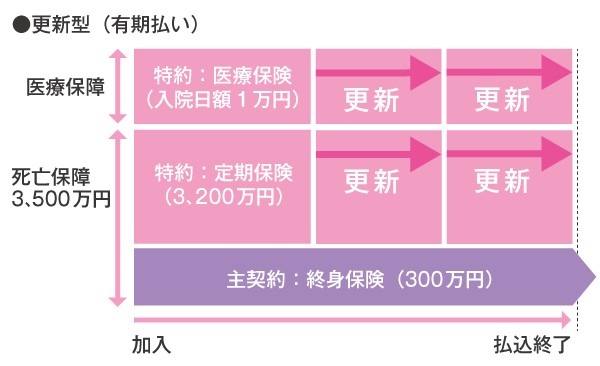

〈定期付終身保険とは〉

終身保険(保険期間は一生涯)と定期保険(保険期間は契約時に決めた年数)を組み合わせた保険のこと。定期保険は10年、20年あるいは70歳、75歳までというようにカバーする年数が限られているので、一生涯を保証する終身保険に比べて保険料が安い

〈定期付終身保険のメリット〉

主契約となる終身保険に特約として定期保険を上乗せすることで、高額な死亡保障が必要な時(子どもがまだ小さいなど)に保険料を低く抑えて補償を得ることができる

定期付終身保険には定期型の医療保障も特約でつけることができ、上乗せする定期保険等は更新型と全期型があります。

更新型の場合は10年、15年ごとに定期部分が更新されて、定期特約部分の保険料がその時の年齢に応じた保険料となり、値上がりしていきます。

記事が続きます図にすると下のようになります。

R子さんの夫の場合は10年更新型でその10年目が今年だったので、それで保険料アップの通知がきたのです。

そもそも保険の見直しって何でするのだと思いますか?

いえ、その前に今一度あらためて考えたい大事なことがあります。

なんであなたは保険に入ったのか、つまり保険加入の意味です。

R子さんの場合は「大黒柱である夫が亡くなったとき、残された家族が困らないため」です。

そうであれば、保険を見直す際に考えないといけないのは

「夫が亡くなると、家族はどう困るのか」

つまり

「夫が亡くなったとき、家族が困らない程度の保障(必要な保障)とはいくらなのか?」

ということです。

この金額は夫亡きあとの家族の暮らしを経済面で見ていくこと、つまりいくら必要かを試算することで出せます。

試算をするのに必要なのは下の3つです。

●現在の資産状況

●夫の勤め先の死亡退職金の額

●遺族年金の支給額

死亡退職金や遺族年金の情報まで調べておくのは大変と思われるかもしれませんが、いざというときの心づもりとしても死亡退職金や遺族年金の情報は入手しておいて損はありません。

死亡退職金は夫に勤務先にきいてもらえばいいし、遺族年金は下のサイトから調べることができます。

★遺族基礎年金

https://www.nenkin.go.jp/service/jukyu/izokunenkin/jukyu-yoken/20150401-04.html

★遺族厚生年金

https://www.nenkin.go.jp/service/jukyu/izokunenkin/jukyu-yoken/20150424.html

上のサイトをのぞいてみればわかりますが遺族年金の額は

・妻の年齢

・子がいるかいないか

・夫が会社員か自営業か

で計算式が変わってきます。

またこちらの公益財団法人 生命保険文化センターの『遺族保障ガイド』には早見表(10~12P目)もありますので、参考になさってみてください。

https://www.jili.or.jp/e-book/ebook/book22/book.pdf

さて、R子さんの場合を見ていきましょう。

●現在の資産状況

財形貯蓄……100万円

大学2年生の長女の今後の学費として……200万円

高校2年生の長男の今後の学費(大学への進学費用含む)として……600万円

(内訳)学資保険が200万円(長男が18歳になったとき満期)+R子さんと夫の両親からの贈与400万円

その他……一時払いの年金保険。R子さんが60歳から74歳まで年60万円支払われる(R子さんは祖母から相続した遺産を一時払いの年金保険にしていた)

●夫の死亡退職金

1300万円くらい(夫情報)

●遺族年金

おおよその額として、長男が高校3年生までは14万円/月。

それ以降R子さんが65歳になるまで10万円/月。

65歳以降は、12万円/月(妻の基礎年金が加算されて)

これらに加えて考えおきたいのがR子さんが働いた場合、得られるであろう収入です。

現在のパート収入は月8万円ほどですが、夫に万が一のことがあればできるだけ働いて収入を得ていくことを前提に考えていきます。

記事が続きます例えばこんな感じです。

●R子さんの収入

長男が無事受験を終え、大学に進学するまでの間は10万円/月

それ以降60歳までは12万円/月

60歳からは8万円/月

65歳からは5万円/月

70歳から75歳までは3万円/月

こうして収入の概算を出したら今度は支出についてシュミレーションします。

●住居費

団体信用生命に入っているので夫が亡くなるとローンは無くなり、住居費はマンションの管理費等(修繕積立金を含む)と固定資産税のみとなり、それが平均3.5万円/月

●毎月の生活費(進学費用やレジャー、リフォーム、大物家電の買い換えは含まず)

長男が高校を卒業するまでの1年半は受験のための塾代や部活の支出もあるので、40万円

長男が大学生の間は35万円

長男が社会人になったら30万円

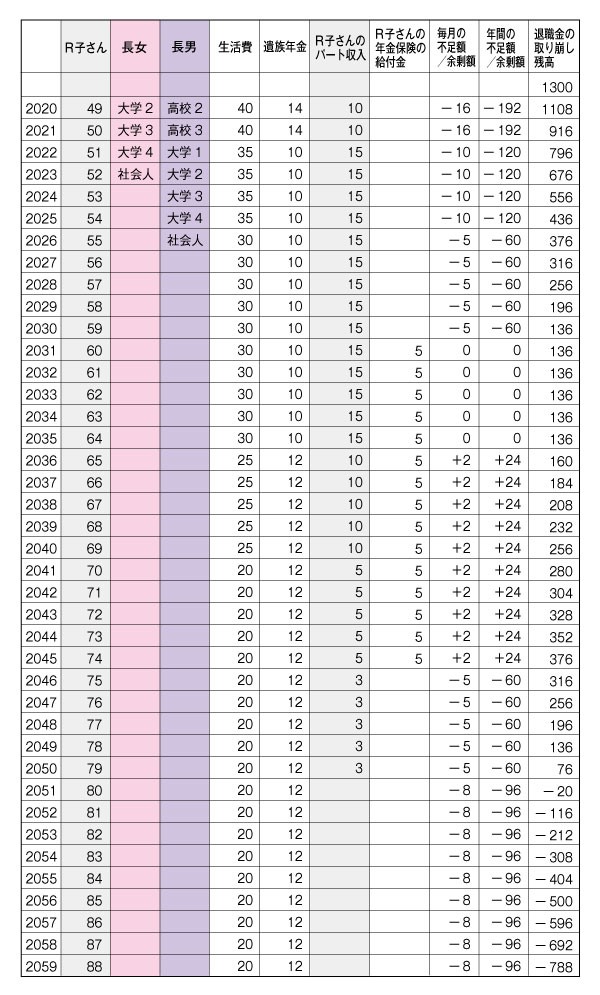

こうして出した収支を、毎月の生活費の不足分は死亡退職金から取り崩すことと想定し、表にしてみます。(財形貯蓄は葬儀代等にあてると考えたので、この表には入れていません)。

この表には子どもの学費やレジャー費、リフォームなどは含まれていません。

シンプルにどのくらいの生活費で暮らせるのかを考えた方が、夫に万が一があった後の生活を老後までイメージしやすいからです。実はこれ、夫と二人で老後を暮らしていく場合でも、経済的なイメージを持ちやすくなるのでおすすめです。

表を下のほうまで見ていただくとわかるのですが、R子さんが現代の日本人女性の平均寿命とされている88歳まで生きたとすると790万円くらいが赤字になります。

ここまで出したら、今度はこの表に入れなかった毎月の生活費以外の支出(旅行といったレジャー費や家のリフォーム、大型家電の買い替えなど)を考えてみます。学費は別会計で準備をしているので、ここでは勘案しません。

これについては今までの暮らしぶりからみて、残りの生涯分としてはおそらく800万円あれば足りる、というのがR子さんの実感でした。

さらに老後を想定する上ではずせない、介護のことも考慮してみました。

高齢になり介護が必要な身になったとしても医療費と介護費用として700万円もあれば十分、とR子さんは考えました。

計算すると、夫の死亡退職金と遺族年金で足りない額は

1500(生活費以外の支出800+医療と介護費700)万円+780万円=2280万円となります。

ここまで計算した結果、R子さんは生命保険の死亡保障は現時点で2000万円もあれば、万が一夫に何か起こった後の生活はなんとかなりそう、と結論を出しました。

記事が続きます

こうして現在3500万円にしてある死亡保障額を2000万円に下げることで毎月の保険料が今までと同じ金額内におさえられればバンザイなのですが、それでも更新後の保険料は現状の22000円よりは少しだけ上がってしまうことがわかりました。

となるとさらに保険料を減らす方法として、医療保障の入院日額を減らす(現在の補償額1万円を5千円へ)があります。

ところがこの方法についてR子さんは、難色を示しました。

「夫の仕事はハードでふだんから過労死するのではないかととても心配なんです。万一、病気で入院したときくらい、ゆっくりと休ませてあげたい。保障があるから安心して、って言ってあげられるように備えておきたいんです」と。

なので医療保障は変えないことにしました。

〝病気で入院したときくらい、ゆっくりと休ませてあげたい〟

〝保障があるから安心して、って言ってあげられるように備えておきたい〟

このR子さんの言葉って、生命保険の見直しの際に大事なんですよ。

どういうことかというと、見直す際には数字だけ見てはダメだということ。

確かに医療保障分も減額すれば、保険料はさらに安くなります。

でもそれを優先したばかりに不安がずっと残ってしまうようであれば(R子さんの場合は夫に安心して治療を受けさせてあげられるかどうか)、その保険の見直しは間違っているのです。

つまり、忘れてはならないのは自分がその見直しに納得できるかどうか、不安が残らないかどうかなのです。

そしてその保険(保障)が必要かどうかは、ご自身が決めることだということです。

実はR子さん、私のところに来る前に最近増えている生命保険の無料相談のショップ「保険の○×△」に行って相談したそうなんです。

そこでも「保険料を減額したいなら、死亡保障は2000万円くらいにして医療保障の特約を部分解約し、医療保障を5000円にした保険に入り直せば、毎月の保険料は更新前より少し多くなるぐらいにおさえられますよ」という提案を受けたそうです。

でもR子さんは、そのあと私のところにも相談に来たわけです。

その理由をきくと

「結論ありきで、なぜそうするのかがわからず、納得がいかなかったんですよ」

とのこと。

このように自分が納得できるかどうかが大事なのは、保険の見直しだけではありません。

投資やマイホームの物件選び、はたまた結婚や転職など、人生には決断を迫られるシーンがたびたびあります。自分にとって大事なことは、アドバイスを求めることはあっても判断を他人にゆだねてはなりません。

R子さんは最後に「これで今度こそ納得して死亡保障の減額をすることができます。結果、保険料の大幅増を回避できるのはもちろんうれしいんですけど、今後の生活を経済面からイメージできたことも今回はとてもよかったです」とおっしゃっていました。

冒頭で〝保険会社から「数か月後に保険料が上がります」という通知に驚き、あわてて保険を見直す方が多い〟とお話しましたが、そうでない方も50歳前後になったら若い頃に加入したまま放っておいた保険の内容をチェックしてみてはいかがでしょうか。

今回のR子さんのように表を作りながらやってみると、老後の生活を資金面から考えるよいきっかけになりますよ。

〈追記〉

R子さんのケースはお祖母様から相続したお金を散財することなく、老後の生活資金の足しになるようそのまま一時払いの年金保険にしていたことが功を奏し、保険料を下げることができました。なのでご相続がない場合には、そこまでは下げられません。

ではもし相続がなかったとしたら……どうしたらよいのでしょう?

保険を解約するしかないのでしょうか?

いえいえ。解約はせず、ご主人が健康体であればこの保険は払い済みにします。そうすれば終身保険部分だけが減額されて残ります。(死亡保障はありません)

そしてもっと安い他の保険に切り替えます。

たとえばある生命保険商品は53歳男性の場合、毎月の保険料が15688円で3000万円の死亡保障を10年間保証というものがあります。また医療保障について見てみれば、終身払いであれば毎月6902円の保険料で日額1万円というものもあります。

つまり保険を切り替えた方が保険料は安くなるのです。

けれどご相談にみえた段階ですでに、新しい保険に切り替えられるほどR子さんの夫は健康体ではありませんでした。もっと早い段階、つまり健康体でいたうちに保険を見直していれば、結果はもう少し変わったかもしれません。

だから人生の節目のときなどに早めに保険を見直してみることをおすすめするのです。

明るく気さくな人柄でギリコもファンになってしまった安田さん。

安田さんが所長の「元気が出るお金の相談所」↓